加密货币投资:风险评估的暗流涌动

加密货币的浪潮席卷全球,无数投资者涌入这片充满机遇与挑战的未知水域。然而,在追逐财富神话的道路上,风险评估犹如罗盘,指引航向,避免触礁沉没。本文将深入探讨加密货币投资中风险评估的关键维度,以及投资者应如何审时度势,做出明智的决策。

一、项目基本面的深层剖析

如同评估一家传统企业,加密货币项目的基本面分析至关重要。这并非简单浏览白皮书,而是需要深入挖掘项目的底层技术逻辑、应用场景、团队实力、社区活跃度、代币经济模型、以及潜在的风险因素。基本面分析旨在评估项目的长期价值和可持续性,从而做出更明智的投资决策。

技术架构的稳定性与创新性: 区块链技术的迭代日新月异,投资者需要理解项目采用的共识机制、数据存储方式、以及智能合约平台。例如,采用PoW(工作量证明)机制的加密货币,其安全性依赖于算力,但能源消耗巨大;而PoS(权益证明)机制则更环保,但可能面临中心化风险。考察项目是否具有技术创新,能否解决现有区块链技术的痛点,是判断其长期价值的关键。二、市场风险的动态追踪

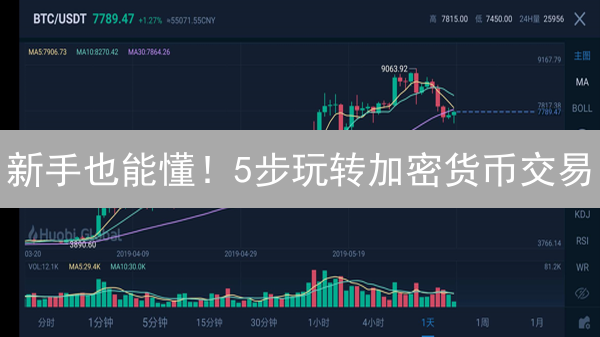

加密货币市场波动剧烈且瞬息万变,其价格受多种因素影响,导致投资者面临高度不确定性。为了有效管理风险,投资者需要密切关注市场动态,持续追踪关键指标,并根据市场变化及时调整投资策略。

宏观经济环境的影响: 全球经济形势、货币政策、以及地缘政治事件,都会对加密货币市场产生影响。例如,通货膨胀加剧可能推动投资者寻求加密货币作为避险资产;而监管政策的收紧则可能导致市场恐慌性抛售。三、技术安全性的严格审查

加密货币的安全风险极其重要,绝对不容忽视。投资者在参与任何加密货币项目之前,必须深入了解项目的安全机制,以便有效防范潜在的黑客攻击、智能合约漏洞利用和其他恶意行为。

-

代码审计: 项目方是否经过严格的代码审计?由哪些审计公司执行的?审计报告是否公开透明?了解代码审计的频率和覆盖范围,能够帮助评估项目代码的安全性。高质量的代码审计可以显著降低潜在漏洞被利用的风险。

-

共识机制: 不同的共识机制具有不同的安全特性。例如,权益证明 (Proof-of-Stake, PoS) 和工作量证明 (Proof-of-Work, PoW) 在抗攻击性方面各有优劣。了解项目采用的共识机制及其潜在的安全弱点,有助于评估网络的安全强度。

-

智能合约安全: 如果项目涉及智能合约,需要特别关注智能合约的安全漏洞,如重入攻击、溢出漏洞、时间戳依赖等。项目方是否采取了必要的安全措施来保护智能合约免受攻击,例如使用形式化验证工具、实施安全编程最佳实践等。

-

去中心化程度: 评估项目的去中心化程度。一个高度中心化的项目更容易受到单点故障的影响,并可能面临审查风险。检查节点分布、治理机制和开发团队的权力分配,以评估项目的去中心化程度。

-

密钥管理: 项目方如何管理和保护用户的私钥?私钥的安全存储和管理对于保护用户的资产至关重要。了解项目方是否采用了多重签名、冷存储等安全措施来保护私钥。

-

漏洞奖励计划 (Bug Bounty Program): 项目方是否设立了漏洞奖励计划,鼓励安全研究人员发现并报告安全漏洞?漏洞奖励计划能够有效地提升项目的整体安全性,吸引更多安全专家参与安全维护。

四、流动性风险的审慎考量

加密货币市场的流动性是评估投资风险的关键因素,它直接关系到投资者能否在理想的价格水平上快速、顺利地完成交易,进而影响其投资的退出策略和盈利能力。 低流动性可能导致滑点增加,即实际成交价格与预期价格存在显著偏差,尤其是在大额交易中。

- 交易量: 考察加密货币的交易量是评估流动性的首要步骤。 高交易量通常意味着市场参与者众多,买卖双方更容易达成交易,从而降低流动性风险。投资者应关注不同交易所的交易量,并选择流动性较好的平台进行交易。

- 市场深度: 市场深度指的是在不同价格水平上的买单和卖单的数量。 较深的市场深度意味着即使有大额交易,价格波动也不会过于剧烈,因此可以减少因流动性不足而造成的损失。投资者可以通过查看订单簿来评估市场深度。

- 交易平台的安全性: 交易平台的安全性至关重要。如果平台遭受黑客攻击或出现技术故障,投资者可能无法及时进行交易,从而面临流动性风险。 选择具有良好声誉、完善安全措施以及可靠客户支持的交易平台至关重要。还应考虑交易平台的地理位置和监管合规性,以降低潜在的风险。

五、风险管理策略的灵活运用

风险管理对于在波动性极高的加密货币市场中取得长期投资成功至关重要。投资者必须审慎评估自身的风险承受能力,明确投资目标,并密切关注不断变化的市场环境,从而制定和调整有效的风险管理策略。

分散投资: 不要把所有鸡蛋放在一个篮子里。投资者应该分散投资于不同的加密货币项目,降低单一项目风险。