杠杆代币:放大收益与风险的双刃剑

杠杆代币,作为加密货币市场中一种独特且复杂的产品,近年来受到了越来越多投资者的关注。它既为追求更高收益的投资者提供了机会,也蕴含着不容忽视的风险。深入了解杠杆代币的运作机制、优势与劣势,才能更好地把握投资机遇,避免潜在的损失。

杠杆代币的本质:追踪杠杆ETF的加密货币版本

杠杆代币是一种基于区块链技术的金融衍生品,通常以ERC-20代币的形式存在于以太坊等区块链网络上。其核心目标是模拟传统金融市场中杠杆ETF(交易所交易基金)的收益特征,但在加密货币领域实现,为用户提供一种无需繁琐操作即可参与杠杆交易的便捷途径。杠杆代币旨在追踪特定标的资产(例如比特币、以太坊或其他加密货币)的杠杆化收益。与传统的保证金交易或永续合约交易不同,杠杆代币的核心优势在于其无需用户手动管理保证金、抵押品比例或时刻关注维持保证金要求。这种特性显著降低了参与杠杆交易的技术门槛,使得更广泛的用户群体能够接触到杠杆交易策略。

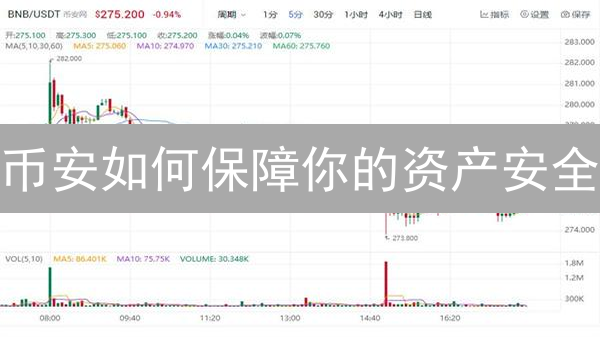

杠杆代币通过复杂的算法和自动化的再平衡机制来实现其杠杆效应。当市场朝着预期方向波动时,代币价值会按照预设的杠杆倍数放大;反之,当市场朝着不利方向波动时,代币价值也会相应下降。这种再平衡机制通常每天执行一次,以确保代币的杠杆率维持在目标水平。一个3倍杠杆的BTC代币(通常标记为BTC3L或类似名称),其目标是实现比特币每日收益率的3倍回报。因此,如果比特币在特定交易日内上涨1%,理想情况下,该BTC3L代币的价格将上涨3%。同样,如果比特币下跌1%,BTC3L代币的价格将理论上下跌3%。需要注意的是,由于再平衡机制和市场波动的影响,实际收益可能与理论值存在偏差,且长期持有杠杆代币可能会面临复利效应带来的损耗,需要投资者谨慎评估风险。

杠杆代币的运作机制:再平衡机制与目标杠杆率

杠杆代币的设计精髓在于其内置的自动再平衡机制。为了始终维持预设的目标杠杆率(例如3倍杠杆),杠杆代币的发行方会根据市场波动情况,定期或不定期地执行再平衡操作。这一机制至关重要,它确保了代币在波动市场中能够尽可能地接近其目标杠杆倍数。再平衡的具体操作涉及调整代币所追踪的基础资产的仓位,以便在市场上涨或下跌时, leverage 代币的回报率能够放大基础资产回报率的相应倍数。

再平衡操作通常依据市场状况和预设的参数,分为不同的执行模式,常见的有以下几种情况:

盈利再平衡: 当标的资产价格上涨(对于多头杠杆代币)或下跌(对于空头杠杆代币)时,杠杆代币的盈利会使得实际杠杆率低于目标值。为了恢复目标杠杆率,发行方会增加底层仓位,买入更多的标的资产(对于多头杠杆代币)或卖出更多的标的资产(对于空头杠杆代币)。再平衡的频率通常为每天一次,或在市场波动剧烈时进行额外调整。这种自动化的再平衡机制简化了杠杆操作,但也带来了一些独特的风险,如摩擦成本和路径依赖性。

杠杆代币的优势:便捷、高收益潜力、无需保证金

与传统的保证金杠杆交易相比,杠杆代币提供了一种更加简便且易于理解的杠杆操作方式,主要优势体现在以下几个方面:

- 便捷性: 杠杆代币简化了杠杆交易流程。用户无需管理保证金、监控维持保证金率或担心爆仓风险,只需像交易普通现货代币一样进行买卖即可。这极大降低了杠杆交易的门槛,即使是新手也能快速上手。

杠杆代币的风险:波动损耗、路径依赖性、发行方风险

然而,杠杆代币也存在着不容忽视的风险,投资者在交易前必须充分了解并评估这些风险:

- 波动损耗(Volatility Decay/Erosion): 这是杠杆代币最主要的风险之一。即使标的资产在一段时间内回到初始价格,杠杆代币的价格也可能因为每日的杠杆调整而低于初始价格。这是由于杠杆代币每天都会调整仓位以维持目标杠杆率,在市场波动较大的情况下,频繁的买入卖出操作会导致价值损耗。想象一个场景:标的资产先下跌5%,杠杆代币会增加做多仓位;然后标的资产上涨5%,杠杆代币会减少做多仓位。虽然最终标的资产的价格回到了原点,但是杠杆代币的净值却因为低买高卖而受到了损害。波动性越大,这种损耗就越明显。

如何选择和使用杠杆代币:谨慎评估风险,短期持有策略

鉴于杠杆代币内在的复杂性和潜在风险,投资者在使用杠杆代币进行交易时,务必审慎评估自身的风险承受能力和投资目标。杠杆代币并非适合所有投资者,尤其是不熟悉其运作机制和波动性的投资者。在决定投资杠杆代币之前,应深入了解其背后的数学模型、风险属性以及与标的资产之间的关系,并采取相应的风险管理策略。

了解杠杆代币的运作机制: 在投资之前,务必充分了解杠杆代币的运作机制,包括再平衡机制、目标杠杆率、以及潜在的风险。总而言之,杠杆代币是一种复杂的金融工具,既有高收益潜力,也蕴含着高风险。投资者在使用时应保持谨慎,充分了解其运作机制和风险,并采取相应的风险管理措施。只有这样,才能在享受杠杆代币带来的收益的同时,最大程度地降低潜在的损失。